Как только власти объявили о введении налога с депозитов, народ потянулся в банки. За два месяца только у Сбербанка вкладчики забрали более 100 млрд рублей. Как показывают расчёты «Октагона», часть снятых денег ушла на брокерские счета. На радость волкам не только из крупных банков, но и из дикого частного брокерского леса.

Альтернативу депозитам россияне ищут давно. Даже максимальные ставки по вкладам покрывают сейчас в лучшем случае официальную инфляцию, но никак не реальную. Заработать на процентах уже почти невозможно.

Да и хранить деньги на обычных банковских счетах стало небезопасно. Например, в 2018 году Верховный суд разрешил банкам фактически не выдавать наличные деньги с депозитов, если те сочтут, что происхождение денег сомнительно.

Согласно Гражданскому кодексу, со своего вклада клиент банка имеет право забрать деньги в любой момент вне зависимости от того, что об этом думают банкиры.

Так что введение ещё и налога на доход с банковских депозитов стало последней каплей для многих: надо что-то решать. Возможно, именно этого и добивались разработчики нового сбора с населения.

ИСЖ во время чумы

Одно время в качестве альтернативы депозитам банкиры активно продавали так называемые выгодные «инвестиционные продукты» – инвестиционное и накопительное страхование жизни (ИСЖ и НСЖ). В теории это довольно интересно: ваши деньги обученные профессионалы в интересах клиента вкладывают в перспективные акции, а вы получаете не только гарантированный доход, но даже страховую защиту.

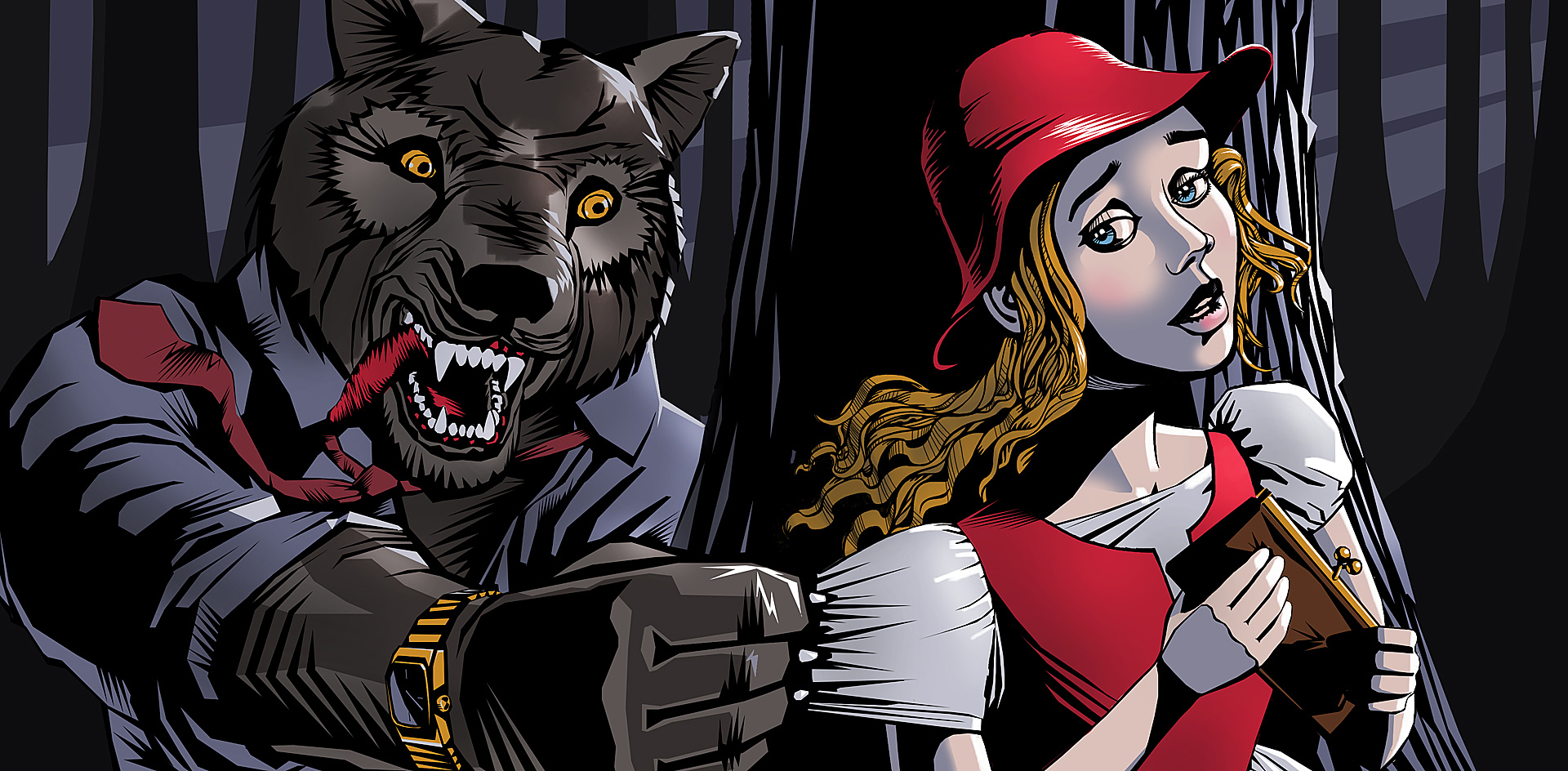

В российских реалиях всё получилось иначе: как и в фильме «Волк с Уолл-стрит» гарантированными в этой схеме оказывались только комиссия и прибыль банка. Причём операционистки не стеснялись предлагать эти продукты даже пенсионерам, которые пришли открыть или продлить депозит, где бережно хранились деньги на лечение или на похороны. Мол, вы будете гарантированно получать доход в 20–30 процентов годовых, да ещё и с бесплатной страховкой. Но впоследствии пенсионеры узнавали, что никакого гарантированного дохода нет, деньги без штрафа досрочно уже не вернуть (а срок «инвестирования» там от трёх до пяти лет и больше). Обещанная страховка покрывает чуть менее чем ничего.

По статистике ЦБ, больше половины «инвестиционных продуктов» показывают доходность ниже 1 процента годовых (из них по 31 проценту полисов доходность вообще нулевая), у 40 процентов полисов доходность не превышает 1–5 процентов годовых.

Надо сказать, что к разработке этих «инвестиционных продуктов» банкиры подходили весьма креативно. Женщинам предлагали инвестировать в акции «Джонсон и Джонсон» и других фирм, товары которых знакомы почти каждой россиянке. Мужчинам – в автоконцерны и высокотехнологичные компании («Видите же, какой мощный актив, точно будет расти, и вы точно заработаете!»).

Российский регулятор, глядя на эту ситуацию, только разводил руками. «Недостаточная осведомлённость клиентов о порядке формирования доходности, в том числе отсутствии гарантий получения доходности, может привести к неудовлетворённости потребителей результатами инвестирования», – не уставали повторять чиновники ЦБ и… ничего не делали.

Казино от Сбербанка

Интересно, что наиболее нагло на этом рынке действовали именно те банки, которые принадлежали непосредственно ЦБ и в советах директоров которых «работали» (и сейчас работают) именно служащие Банка России – Сбербанк и «Открытие». Понятно, что даже за явный обман клиента ни один банковский служащий так и не пострадал.

Сбербанк, впрочем, не остановился на ИСЖ, а пошёл дальше и стал предлагать клиентам так называемые «инвестиционные облигации Сбербанка», которые ни к облигациям, ни к инвестициям особого отношения не имеют. Суть этих бумаг в том, что их доходность зависит от того, как в течение определённого срока будет вести себя выбранный клиентом (либо навязанный менеджером Сбербанка) «базовый актив» – например, золото и другие металлы, акции технологических гигантов или автоконцернов. Если абсолютно все акции, собранные в «актив», будут себя вести стабильно и их цена не упадёт в течение полугода, то госбанк выплатит купон в 10 процентов годовых. А если хоть одна из акций в «базовом активе» упадёт, то банк вам ничего не должен, а наоборот – теперь вы должны банку комиссию (0,46 процента от вложенной суммы).

Понятно, что при таком раскладе шанс выиграть в казино значительно выше, чем переиграть Сбербанк (тем более что именно он и подбирает акции или металлы в «базовый актив»).

Волки собирают овец

Похоже, обжёгшись на «инвестиционных продуктах от профессионалов», многие россияне решили инвестировать самостоятельно.

По подсчётам «Октагона», с начала года остатки по брокерским счетам в банковском секторе увеличились на 13,8 процента – несмотря на кризис, россияне принесли банкам 43,4 млрд рублей.

Всего в банковской системе на брокерских счетах готово к инвестициям почти 360 млрд рублей – это «живые», ещё не вложенные в акции или облигации деньги. А по статистике Московской биржи, количество частных инвесторов почти удвоилось: за год брокерские счета на Мосбирже открыли 1,9 млн человек – теперь почти четыре миллиона россиян пытаются самостоятельно заработать на акциях.

Рост вполне объясним: уже на первых подступах коронавируса к границам России банки запустили целый шквал рекламы своих инвестиционно-брокерских услуг. Довольные дяди и тёти с телеэкранов рассказывают, как раньше они питались исключительно дошираком, а теперь при помощи «высококлассных банковских профессионалов» на своих инвестициях золотые дублоны по карманам распихать не могут. И в своих расчётах банки не ошиблись – некоторые российские банки смогли увеличить свой брокерский портфель на фантастические 400 процентов.

©octagon.media, 2020

©octagon.media, 2020

Методики стрижки

Конечно, открывать свой брокерский счёт нужно и даже необходимо, если есть понимание, что и зачем вы делаете. И какие риски несёт в себе игра на любой бирже. В целом даже сейчас, во время кризиса, акции российских компаний выглядят привлекательно, особенно когда многие эмитенты уже объявили о размере дивидендов. Например, Сбербанк за прошлый год заплатит своим акционерам 18,7 рубля на акцию. При текущей цене акции в 190 рублей за штуку только дивидендный доход составит порядка 10 процентов годовых – значительно выше, чем можно заработать на депозитах. Впрочем, многие аналитики предрекают дальнейшее падение рынков, так что если подождать, то доход может быть и выше.

Не думайте, что банковские волки будут смотреть спокойно, как вы и только вы зарабатываете на бирже.

Разберём несколько методик «стрижки», которые банкиры применяют для заработка на тех, кто надеется поднять деньги на акциях.

Во-первых, это, конечно, комиссии. За все, абсолютно за все ваши действия вы будете платить банку пусть небольшие, но очень регулярные комиссии. Если почитать «тарифы на оплату услуг, предоставляемых на финансовых рынках», любого банка, даже не сразу становиться понятно – а вход в торговую программу-то хоть бесплатный или тоже по тарифу. А у некоторых брокеров эти комиссии доходят до 0,5–1 процента за сделку – поэтому важно изучить, понять и сравнить тарифы до того, как перечислить на брокерский счёт деньги.

Во-вторых, в тарифах почти всех банков-брокеров имеются существенные комиссионные преференции для клиентов, которые в своём портфеле держат акции, паи или облигации, выпущенные самим банком или его «дочкой». Как правило, это не самые выгодные и ликвидные бумаги, но банку это нужно для того, чтобы поддерживать котировки его бумаг.

В-третьих, банк почти наверняка навяжет вам на первый взгляд привлекательную услугу (порой она просто неотключаема): ваши купленные ценные бумаги или остаток средств на счёте банк как бы возьмёт у вас взаймы краткосрочно (например, в РЕПО) и заплатит вам в качестве дополнительного дохода определённую сумму (обычно это порядка 2 процентов годовых).

Банк будет фактически брать каждый день ваши ресурсы за копейки, через нехитрые цепочки схем предоставлять их самому себе и потом уже предоставлять вам же (ну или таким, как вы), но уже по совершенно другим ставкам.

Но опасность тут даже не в этом. Дело в том, что купленные вами на бирже ценные бумаги хранятся на депозитном счёте и застрахованы от банкротства банка. Но если вы передали их ему в РЕПО или заём – то в случае отзыва у него лицензии придётся через суд доказывать, что это были ваши акции, а не банка.

И, в-четвёртых, если у вас на брокерском счёте лежит большая сумма, то почти наверняка вам начнёт названивать «ВИП-менеджер», который попытается вас развести на различные суперстратегии, «структурированные продукты» или хотя бы на торговлю с «плечом» (то есть с использованием денег банка). Соглашаться ли на эти предложения – дело клиента, но всегда нужно помнить, что цель «ВИП-менеджера» не в том, чтобы заработал его клиент, а в том, чтобы заработать самому.

Если помнить об этом, то всякая овца может отрастить такие зубы, что и волку мало не покажется.