Историк-аналитик Александр Березин, предсказавший в марте 2022 года перевод экспорта углеводородов на рубли, старается убедить российские власти перестать спонсировать зарубежные экономики и наращивать денежную массу внутри страны. На данный момент логичнее всего сделать это через масштабную скупку золота Центробанком.

Экономисты мира ошиблись, забыв про урок 1973 года

В феврале – марте 2022 года экономисты по всему миру ожидали, что начало спецоперации на Украине приведёт к падению экономики России. Западные экономисты – от Всемирного банка до МВФ и прочих – оценивали его весной в 10–15 процентов. Мотивы были одни и те же: западные санкции уменьшат российский экспорт, лишив экономику страны валюты. Не бывает роста экономики без роста объёма денег в ней. Это объективный экономический закон, о котором пойдёт речь ниже. Но, поскольку российские власти традиционно сами рублёвую массу увеличивать избегают, спад действительно казался неминуемым, потому что в мире не бывает растущих экономик с высокой инфляцией (то есть падающей денежной массой).

Экономика – это наука, а не следование за хайпом. Чтобы понять, что случится с российской экономикой, нужно также знать, что случалось в подобных ситуациях в прошлом. В феврале – марте текущего года я сравнил западные санкции против российских энергоносителей с арабскими самоограничениями по добыче нефти в 1973 году. И в том и в другом случае политически обусловленные ограничения на рыночные силы имели одну природу – сжатие физического предложения углеводородов. Только арабы пошли на это сами, чтобы наказать западных союзников Израиля, а русские дождались, когда Запад пошёл на сжатие собственных возможностей покупки нефти и газа.

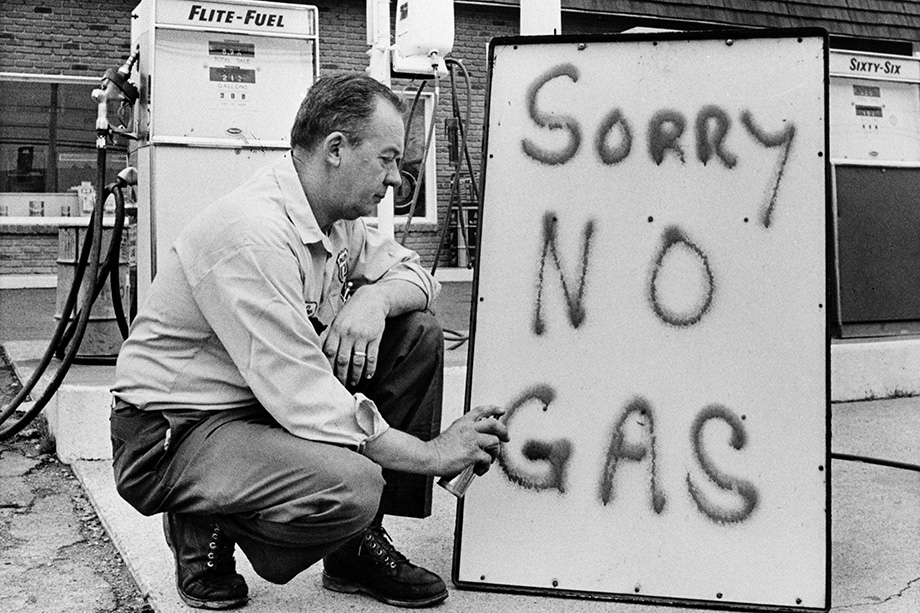

1 июня 1973 года. Владелец заправки Леон Милл красит из баллончика вывеску Phillips 66 в Перкаси, штат Пенсильвания.Фото: AP/TASS

1 июня 1973 года. Владелец заправки Леон Милл красит из баллончика вывеску Phillips 66 в Перкаси, штат Пенсильвания.Фото: AP/TASS

Результат этих двух акций одинаков – резкий скачок цен на ископаемое топливо. В 1970-х годах арабское эмбарго не привело к спаду арабского экспорта: цены на энергоносители выросли так, что перекрыли снижение их физического вывоза. Зато они вызвали стагнацию при высокой инфляции – в Соединённых Штатах. Та же картина наблюдается и сегодня: российский экспорт в долларах не упал, а в США рост цен накладывается на лёгкую рецессию.

Ещё зимой – весной этого года было ясно, что при дефиците топлива нет и не может быть никаких сил, которые помешали бы Китаю и Индии купить этот «дефицит» у России. События 2022 года в целом повторили схему 1973 года, но с одним исключением: цены на углеводороды выросли слабее, чем тогда, а вот объём их поставок экспортёрами в случае с Россией не только не сократился, но и (в отношении нефти) вырос. Это очень важно, потому что экспорт нефти и нефтепродуктов у нашей страны в разы больше, чем газа.

Следовательно, ожидать сокращения денежной массы из-за западных санкций не приходилось: существенной просадки экспорта с начала года как не было, так и нет. А по сравнению с 2020 или 2019 годом он в долларовом выражении даже увеличился.

Как работает макроэкономическая формула, которой пренебрегает Правительство РФ

Стоит отметить: по итогам первого полугодия 2022 года валовой внутренний продукт России всё-таки уменьшился на 0,4 процента. Это, конечно, не ковид и тем более не спад на 7,8 процента, как в 2009 году, но спад.

Причиной было уменьшение денежной массы в России из-за 15-процентной инфляции. Любой первокурсник факультета экономики знает формулу M*V=P*Q, где М – денежная масса, V – скорость обращения денег (их перехода от одного субъекта рынка к другому), P – цена, а Q – физический объём товаров и услуг. Вторая часть формулы – это, грубо говоря, и есть объём экономики, ВВП. Резкий скачок P, то есть цен, вызванный схлопыванием части импорта весной, не сопровождался эмиссией средств Центробанка. То есть фактическая денежная масса (после учёта инфляции) упала.

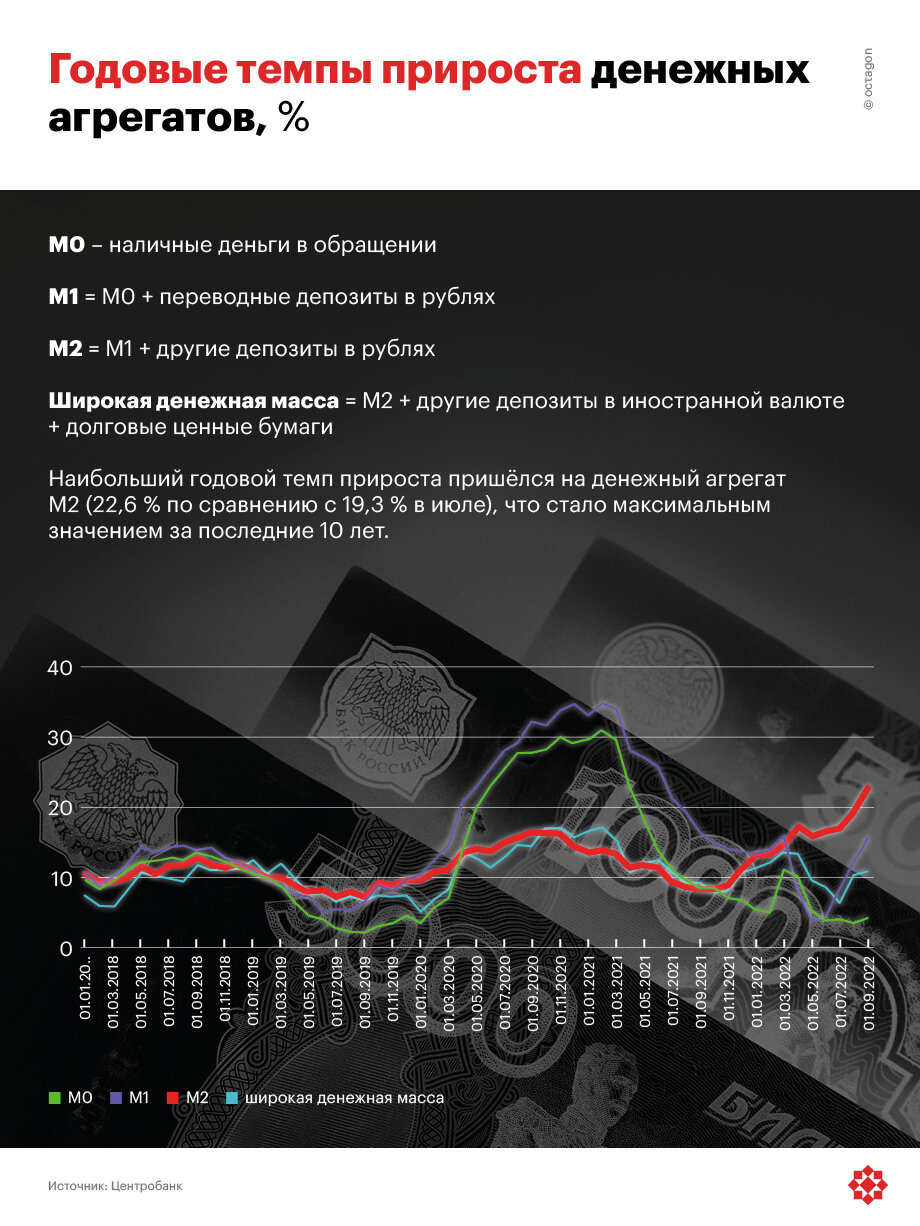

Начиная с июля всё резко изменилось: рублёвая масса стала расти быстрее инфляции. Во-первых, та практически встала, во-вторых, резко начало повышаться кредитование бизнеса – на 0,6 трлн рублей в июле и на 1,1 трлн рублей в августе. В-третьих, к этому добавился бум кредитования граждан (обусловленный господдержкой ипотеки), но всё же он был менее значительным.

©octagon.media, 2022

©octagon.media, 2022

В итоге уже в сентябре 2022 года показатели промышленной активности поднялись до зоны роста: индекс деловой активности (PMI) вырос до 51,5 пункта, а услуги – до 51,1 пункта. Обычно всё, что выше 50–51, – зона роста. И хотя финальных данных по выпуску за сентябрь ещё нет, такие индексы активности показывают, что в сентябре должен быть слабый рост промпроизводства и услуг. Первый после начала СВО, но, как мы покажем ниже, вряд ли последний. Важно понимать: как пишет аналитическое агентство S&P (которое рассчитывает индекс), «внутренний спрос выступил основным драйвером» этого роста.

Однако население наращивает потребление очень неохотно. Людям свойственно считать, что в напряжённой ситуации надо делать резервы и тратить только на необходимое. Именно поэтому кризисные настроения снижают скорость обращения денег (V из формулы выше) и оттого способны устроить падение ВВП без всяких реальных причин.

Внутренний спрос у нас подталкивается не потребителями, а промышленностью. И это не только военно-промышленный комплекс: среди компаний, набравших кредитов на 1,5 трлн рублей, есть те, которые пытаются заместить ушедших с рынка западных конкурентов. Это и автопром, в сентябре наконец-то прекративший падение, и многие другие отрасли.

России пора перестать спонсировать чужие экономики

Тем не менее текущий «импортозаместительный» рост неизбежно будет очень, очень ограниченным – с темпами не выше, чем в 2012–2019 годах (в наилучшем случае 3–4 процента в год). Чтобы понять почему, нужно обратить внимание на важнейшие особенности нашей экономики.

Россия с 1991 года почти всегда вывозит в денежном выражении намного больше, чем ввозит. Это называется «профицит внешнеторгового баланса», что звучит хорошо. Когда происходит наоборот, то ситуацию называют «дефицит внешней торговли», и за это, например, ругают США.

Но внимательный экономист не будет спешить ругать за это Штаты и хвалить за профицит Россию. Он знает: на создание товара тратится труд и расходуется капитал. Оборудование для добычи нефти, газа, выращивания экспортируемого зерна стоит денег, плюс люди на всём этом трудятся не бесплатно.

Эксперты прогнозируют, что текущий «импортозаместительный» рост неизбежно будет очень ограниченным.Фото: Сергей Фадеичев/ТАСС

Эксперты прогнозируют, что текущий «импортозаместительный» рост неизбежно будет очень ограниченным.Фото: Сергей Фадеичев/ТАСС

Представим семью Ивановых, которая решила объявить себя государством и продавать товары другой семье – Смит. Ивановы продают Смитам еду и топливо на сумму 3 млн рублей в год, а покупают у Смитов телефоны, автозапчасти и прочее на 2 млн рублей в год. На вид всё хорошо, но на деле Ивановы спонсируют Смитов на 1 млн рублей в год: дают им больше, чем получают взамен.

В нашем примере это не проблема. Ивановы вместо недостающих товаров взяли со Смитов миллион рублей и потратили его на то, что Смиты не производят. Но вот в случае с внешней торговлей России ситуация намного хуже. В 2021 году она экспортировала на 493 млрд долларов, а импортировала на 292 млрд долларов. То есть у неё должно было остаться на руках 200 млрд долларов, которые можно на что-то потратить.

Это в теории. На практике, если бы такие траты были, мы бы увидели их по росту импорта или инвестиций в российскую экономику. Последнее было бы трудно не заметить: чтобы инвестировать в России, нужно поменять доллары и прочие евро на рубли, а это отразилось бы на курсе валют. Но ни того, ни другого не было – так же, как и за предшествующие 10 лет.

Что же случилось с этими 200 млрд долларов разницы? Куда они пропали? Туда же, куда и в предшествующие годы.

Часть ушла в валютные резервы государства – абсолютно бесполезные, как мы окончательно убедились после их блокирования западными странами. Но основная часть отправилась в валютные «резервы» бизнесменов. Не видя бурного роста спроса внутри России, они предпочли не вкладывать накопленную разницу, а вывести её из рублёвого пространства – вложить в нерублёвые активы. Это называется бегством капитала, и именно оно – основной тормоз развития нашей экономики вот уже 10 лет подряд. Кстати, точно таким же тормозом оно было и в 1990-х годах.

Вернёмся к семье Ивановых. Представим, что они 10 лет давали Смитам товары на 3 млн рублей в год, в ответ получая товары на 2 млн рублей. Но вместо того чтобы тратить эти 10 млн рублей в магазинах, давали их... в долг той же семье Смитов. Как, например, делала Россия до 2022 года, инвестируя полученную валюту в западные же активы. Семья Смитов все эти 10 лет ни в чём себе не отказывала, поменяла машину на модную Tesla, а семья Ивановых учила себя умеренности. Нет денег на приличную дорогу до дачи? Ничего, потрясёмся по ухабам. Вложимся в новый загородный дом?

Нет денег – всё ушло на инвестиции в «гособлигации» Смитов. Так что пока наши тридцатилетние дети поживут с родителями, зато не избалуются.

К сожалению, эта аналогия очень близка к действительности. Экономическая политика России последние 10 лет в основном была политикой по вывозу из страны заработанной на экспорте валюты. Если мы останемся в её рамках (сейчас или же после СВО на Украине), наш рост будет таким же рахитичным, как в 2011–2021 годах – от силы на 3–4 процента в год, да и то при восстановлении после кризисов. Не может быть хорошего роста там, где значительная часть заработанного постоянно отправляется за рубеж, а не на покупку нового оборудования или повышение зарплат внутри страны.

Россия до СВО была чем-то вроде спонсора окружающего мира. Спонсора абсолютно бескорыстного – не столько по доброте душевной, сколько по умственной лени и нежеланию что-то всерьёз менять. Нас и так всё устраивало. По крайней мере, устраивало наиболее состоятельных членов нашего общества, а все остальные об этой ситуации всё равно ничего не знали, отчего и не могли ею возмущаться.

Итак, с сентября 2022 года в нашей стране закончился спад, и, скорее всего, в следующем году мы увидим слабый экономический рост. Именно на это указывает увеличение денежной массы, неизбежно происходящее при активном росте кредитования, который в России идёт с июля 2022 года. СВО и западные санкции создали спрос на оружие и импортозамещение, а тот – спрос на кредиты. Пока государство не даст этим кредитам стать слишком дорогими, денежная масса за счёт них будет расти. Только медленно. Отчего и ВВП продолжит расти медленно.

Паттерн «вывозить и прятать»: и у чиновников, и у бизнесменов

Кажется, после начала СВО прежняя модель экономики должна перестать работать. Разница между экспортом и импортом просто не может больше вкладываться в западные ценные бумаги. И государство не может «вывозить» заработанное в валютные резервы, контролируемые зарубежными игроками. Но это только кажется.

Во-первых, государство по-прежнему хочет вкладывать валютные накопления во что угодно, лишь бы не давать им превращаться в рубли. Министр финансов Антон Силуанов прямо отмечает: доля юаня в резервах будет расти. Причины стремления не дать Ивановым потратить заработанное на себя понятны. У наших правительственных экономистов есть опасения, что если Ивановы будут тратить заработанное на себя, то у них начнётся инфляция. Поэтому логично отдать заработанное ими кому-то ещё: если не Смитам, которые недавно объявили, что больше ничего не должны Ивановым из-за начала СВО, то хотя бы соседней семье Ляо Ванов, которые, по крайней мере пока, такого себе не позволяли. По данным «смитовских» СМИ, всего в адрес Ляо Ванов наше государство планирует направить 70 млрд долларов.

Во-вторых, ненамного лучше государства ведёт себя и наш бизнес: «Вложиться в производство в стране авто или кроссовок? Вы с ума сошли? Население же небогатое, рынок, значит, будет узкий. Нет, это блажь. Надо вывести средства, только теперь не в США, а в Индию и Китай». Это нормально – так многие наши бизнесмены привыкли думать десятки лет. А взрослые люди весьма редко меняют привычные им паттерны мышления.

Россия планирует купить 70 млрд долларов «дружественной» валюты, чтобы сдержать рост рубля.Фото: Zhengyi Xie/ZUMA/TASS

Россия планирует купить 70 млрд долларов «дружественной» валюты, чтобы сдержать рост рубля.Фото: Zhengyi Xie/ZUMA/TASS

Определённо ситуацию можно изменить. Мы знаем это точно, потому что такое уже бывало. Если в 1997–1999 годах бегство капиталов из России составило 60 млрд долларов, то в 2000–2008 годах вывезено всего 55 млрд долларов. Вывоз за единицу времени упал почти втрое, хотя экспортный профицит тогда существенно вырос. Куда же он делся?

Он шёл в золотовалютные резервы нашей страны. Центробанк активно печатал рубли, покупал на них доллары. От этого в 2000–2008 годах в экономику добавилось рублей на 462 млрд долларов. Это сопоставимо с общей рублёвой денежной массой того периода.

То есть основная часть денег у населения и бизнеса к 2008 году возникла именно через этот канал. Не будь наращивания резервов, а точнее, вызванной ими эмиссии многих триллионов рублей, на которые купили эти резервы, не было бы никакого экономического чуда 2000–2008 годов, когда наша страна почти удвоила свой ВВП.

Почему такая же схема не сработала в 2012–2021 годах? Всё просто: Банк России в этот период увеличил свои резервы всего на 97 млрд долларов за 10 лет (9,7 млрд в год). Как мы видим, добавление денег в экономику на этом пути у него стало в пять с лишним раз менее активным, чем раньше.

Причины тут тоже понятны. Дело не в том, что Центробанк не хотел быстро наращивать резервы, чтобы опять-таки не разгонять инфляцию. Он точно так же не хотел этого и в 2000–2008 годах.

Просто в первые восемь лет этого века у него не было выбора: цены на нефть и газ за рубежом росли так быстро, что без массового наращивания резервов экспортный профицит был бы слишком большим.

Настолько, что рубль начал бы крайне резко укрепляться к доллару. Этого ЦБ тоже не хотел допускать: слишком сильный рубль угрожает закрытием российской обрабатывающей промышленности. Она просто недостаточно «тренирована» для борьбы с иностранными конкурентами при по-настоящему крепком рубле.

Итак, добиться более высоких темпов роста можно. Для этого надо, чтобы Центробанк добавлял рублей в экономику не мизерными темпами 2012–2021 годов, а темпами 2000–2008 годов. По своей воле Эльвира Набиуллина на это никогда не пойдёт. Это будет слишком сильно противоречить задачам борьбы с инфляцией. А она для неё по-прежнему выше роста ВВП, и так будет всегда.

Но возникает вопрос: возможны ли альтернативные методы обеспечения экономического роста? Даже в условиях ЦБ, настроенного против роста?

Проблема слишком крепкого рубля

Теоретически это вполне возможно. Вытеснение из обращения доллара и евро – спасибо западным санкциям – оставляет российскому бизнесу непростой выбор. Европа ему нравится: захотел туда инвестировать – съездил, вложил, заодно прошвырнулся по магазинам-ресторанам. Индия, Китай – тут всё сложнее. Шопинга как в Милане или курортов как в Куршевеле здесь нет. Партнёры яростно торгуются, как на базаре, поначалу вежливо кивают и со всем соглашаются, а на утро говорят, что, к сожалению, не заинтересованы.

Это местная ментальность, к ней надо привыкнуть.

Кажется, это должно мешать утечке капиталов, оставлять их в России.

Но здесь срабатывает тонкий нюанс: бизнес не будет вкладывать в свою страну, когда в ней слабый платёжеспособный спрос. А спрос не начнёт расти, пока у людей и бизнеса нет денег, то есть пока не растёт рублёвая денежная масса. Это замкнутый круг, который есть во многих странах. Бизнесмены в этом не виноваты: они адаптируются к макроэкономическим условиям, которые создают центробанки. В Китае финансовые власти создали условия, при которых юани эмитируются в огромных объёмах каждый год, поэтому неудивительно, что китайские предприниматели там же и инвестируют, равно как и то, что КНР уже много лет растёт за счёт внутреннего спроса.

В России такого нет. Государство не создало роста рублёвой массы, поэтому бизнесу незачем строить здесь новые заводы. У него и существующие-то работают на две трети от полной мощности. Инвестировать во второй завод до полной загрузки первого – это суицид.

Для обеспечения быстрого роста Центробанку достаточно было поддерживать реальный курс рубля на уровне 2021 года.Фото: Сергей Фадеичев/ТАСС

Для обеспечения быстрого роста Центробанку достаточно было поддерживать реальный курс рубля на уровне 2021 года.Фото: Сергей Фадеичев/ТАСС

И всё-таки в этом замкнутом круге есть слабое звено. Оно – в курсе национальной валюты. В 2021 году за доллар давали 73,68 рубля. Сейчас дают примерно на 20 процентов меньше. Легко заметить, что если бы рубль не укрепился, то экспорт приносил бы в Россию на 20 процентов больше рублей, чем приносит сейчас.

Но и это ещё не всё. С учётом инфляции в 15 процентов рубль стоило бы девальвировать на те же 15 процентов – до 84 рублей за доллар. Только в этом случае конкурентоспособность местных несырьевых производителей относительно иностранных конкурентов могла бы сохраниться на том же уровне, что в 2021 году. При таком курсе экономика получала бы на 1,5 трлн рублей больше каждый месяц. В этом случае не было бы ни спада второго квартала, ни недостаточно высоких темпов роста сентября – декабря.

Вывод: для обеспечения быстрого роста Центробанку было достаточно просто поддерживать реальный (то есть с учётом инфляции) курс рубля на уровне 2021 года, принудительно понизив его до 84–86 рублей. Да, это чуть ускорило бы инфляцию, но именно чуть. По-настоящему серьёзного ускорения инфляции при сохранении реального курса своей валюты к иностранным не происходит. Скачок цен, который мы видели в 2022 году, был вызван физическим дефицитом ряда групп импортных товаров – неизбежным во время перестройки импортных потоков с одних стран на другие.

Многолетний добросердечный саботаж экономического роста

Глава Центробанка Эльвира Набиуллина время от времени заявляет, что на курс рубля он влиять не может. Якобы на него влияет только бюджетная политика. Это, разумеется, не так. Если бы не эмиссия и закупка валюты в 2000–2008 годах, курс рубля резко укрепился бы уже тогда, со всеми вытекающими отсюда негативными последствиями для экономики.

Реальная причина нежелания Банка России держать курс рубля на уровне 2021 года, а не на том резко повышенном, что мы видим сегодня, совсем не в том, что у Центробанка нет инструментов. Эту реальную причину глава ЦБ называет сама – и в 2016, и в 2022 году.

«Если Центральный банк будет упорствовать и пытаться ещё повлиять на номинальный курс, это будет дополнительный всплеск инфляции. И так раскручивается инфляционная спираль. Этого нельзя допустить».

Эльвира Набиуллинапредседатель Центрального банка РФ

Всё просто: с её точки зрения эмиссия рублей ведёт к инфляции, «чего нельзя допустить». Поэтому она пытается уменьшить инфляцию. Правда, это почти не работает, потому что при санкциях она немонетарная, так как вызвана перестройкой товарных потоков. Зато это работает в другом направлении: в условиях дефицита рублей экономика росла и растёт относительно медленно.

Но если бы у российских властей приоритетом была не борьба с инфляцией, которую так всё равно не победить, а рост ВВП, то, конечно, повлиять на курс рубля, не дать ему укрепиться Центробанк вполне мог бы. И в этом случае рублей от экспорта в экономику приходило бы на десятки процентов больше, чем сегодня.

Возможный выход: регулярная «золотая» эмиссия

Как именно ЦБ может управлять курсом доллара даже в условиях санкций, когда доллар для него токсичен, а значит, вводить рубли в экономику через скупку долларов в золотовалютные резервы не получается? Такой метод наш Центробанк уже показал в действии этой весной: достаточно просто скупать золото в рублях, установив цену на него выше мировой (например, 5,3 тыс. рублей за грамм).

После этого начинается так называемый валютный арбитраж. Попросту говоря, негосударственные игроки начинают покупать золото и продавать его ЦБ. Наша страна добывает золота на пару десятков миллиардов долларов в год, и, если этот металл будет продан Центробанку, настолько же уменьшится наш экспорт, что уже ослабит рубль. Если для достижения курса 85–86 рублей за доллар этого не хватит, золото можно покупать и дальше – уже за рубежом, благо там оно будет дешевле. Это вызовет уменьшение спроса на рубль и падение его курса до нужных значений.

Важное замечание: в принципе, в роли золота может выступать и юань, да хоть бы и редкоземельные металлы. Важно, чтобы скупаемый актив мог быть надёжным обеспечением эмитированной рублёвой массы. Что именно будет выступать в качестве него, значимо куда меньше.

Ничего нового в таких методах нет. Они ничем принципиально не отличаются от того, что ЦБ делал в 2000–2008 годах, только вместо покупки долларов и евро покупаться будет золото, на которое санкции действуют слабо.

По такой схеме Центробанк смог бы добавлять в экономику рубли на десятки миллиардов долларов в год. А главное, это позволило бы держать курс рубля на достаточно низком уровне, чтобы поток рублей, получаемых экспортёрами, был на 40–50 процентов выше, чем сегодня.

Россия добывает золото на 20 млрд долларов в год.Фото: Юрий Смитюк/ТАСС

Россия добывает золото на 20 млрд долларов в год.Фото: Юрий Смитюк/ТАСС

В этом случае нашу экономику ждали бы высокие темпы роста – на 4–6 процентов в год. Эмиссия рублей на покупку золота в глазах населения не выглядела бы поводом для инфляционных ожиданий, поскольку людям свойственно воспринимать золото как так называемую реальную ценность. Да, оно ею не является (в экономической теории вообще хорошо известно, что ни одно средство обмена не является таковой), но это и неважно: пока население и бизнес об этом не знают, они не будут волноваться. А рост не будет останавливаться.

Конечно, на практике ничего этого не будет. Весной 2022 года Центробанк проводил такие золотые интервенции не для того, чтобы обеспечить рост ВВП, а чтобы поддержать курс рубля – дать рынку сигнал о том, что ЦБ считает рубль недооценённым (официальная цель скупки золота звучала как «сбалансировать спрос и предложение на российском внутреннем рынке драгметаллов»).

Сама идея о том, что Центробанк не должен давать рублю укрепляться, для наших финансовых властей является идеологически неприемлемой.

Следовательно, впереди нас ждут годы медленного, очень медленного экономического роста по образцу 2012–2019 годов. То есть такого, при котором семья Ивановых снова спонсирует другие семьи вывозом капитала, только теперь не Смитов, а Ляо Ванов. До тех пор, пока российские власти не перестанут сдерживать внутренний платёжеспособный спрос, избегая роста денежной массы, никаких других вариантов у нашей страны нет.

Разумеется, тут важно не впасть в противоположную крайность. Ею в нашей стране служит точка зрения экономиста Сергея Глазьева и иногда его коллеги Сергея Блинова. Её сторонники абсолютизируют значение денежной массы, забывая, что это лишь один из факторов роста, расширение которого не превращается в рост ВВП автоматически. Чрезмерное «нажимание на педаль газа» бывает ничуть не лучше (а то и хуже) чрезмерного выжимания педали тормоза.

Что-то подобное – активное расширение денежной массы без «передозировок» – последние десятки лет демонстрирует Китай. Она там растёт поистине американскими темпами (всегда быстрее роста цен), но вот инфляция в КНР ниже российской. Удастся ли подобное в России? Вопрос, который вряд ли может иметь положительный ответ при текущем кадровом составе правительственного экономического блока.