- Доходы россиян растут быстрее поступлений НДФЛ

- Обвал широким фронтом. В мире наступает страшный финансовый кризис

В сентябре истекают сроки по шестимесячным банковским депозитам с рекордно высокими процентными ставками. Если максимальная доходность по ним в ряде банков составляла около 25 процентов годовых, то сегодня она не достигает и 9 процентов. Не исключено, что 16 сентября Банк России снова понизит ключевую ставку, а это означает, что и ставки по вкладам пойдут вниз, значительно уступая инфляции. Эксперты предупреждают: это чревато оттоком ликвидности, скачком потребления и новым витком роста цен на дефицитных рынках. Банки на этом фоне стремятся сохранить средства клиентов рекламой продуктов в юанях.

Ставки и доходность

Центральный банк начал выдавать кредиты коммерческим банкам по ставке рефинансирования в 1992 году. С 2016 года ставку рефинансирования приравняли к ключевой ставке ЦБ РФ. При этом фактически ключевая ставка начала действовать с сентября 2013 года. С тех пор коммерческие банки ориентируются на неё при назначении собственных ставок по кредитам и депозитам.

Минимальная ключевая ставка с 2013 года была установлена Центробанком в конце июля 2020-го – 4,25 процента, максимальная – в конце февраля 2022-го – 20 процентов (рекордный рост, более чем вдвое, с 9,5 процента). Февральское решение объяснялось «кардинальным изменением» внешних условий для российской экономики и было призвано «поддержать финансовую и ценовую стабильность и защитить сбережения граждан от обесценения».

Ставки по депозитам после принятия Центробанком решения действительно резко изменились. Если в феврале максимальная доходная ставка по вкладам в рублях для физлиц составляла, по данным ЦБ, 8,6 процента, то в начале марта уже превысила 20,5 процента. С весны Банк России пять раз пересматривал ключевой индикатор, всякий раз – в сторону понижения.

Действующая на сегодняшний день ставка установлена 22 июля – 8 процентов.

Вслед за ЦБ снижали ставки и коммерческие кредитные организации. По данным портала «Банки.ру», в начале сентября 2022 года максимальную доходность предлагал «ББР Банк» (63-е место по активам) по вкладу на срок 528 дней на сумму 1,38 млн рублей – 9,5 процента годовых. В более консервативных банках процент значительно ниже. Например, по самому выгодному вкладу в Сбербанке можно получить всего 7,5 процента.

Снять и перепрятать

Всего к концу прошлого года на депозитах физлиц хранилось 16,4 трлн рублей, примерно столько же – на счетах и «до востребования». Напряжённая геополитическая ситуация спровоцировала у населения панику, выразившуюся, в частности, в досрочном закрытии вкладов и выводе средств со счетов. По данным ЦБ, только в феврале 2022 года отток средств населения со счетов и депозитов составил 1,2 трлн рублей, что стало рекордным месячным показателем с 2008 года. По итогам первого месяца военной спецоперации объём наличности увеличился более чем на 2 трлн рублей – до 15,82 трлн рублей.

Резкое повышение ставки ЦБ помогло снизить отток средств. Многие вкладчики вернулись, однако теперь стали чаще открывать депозиты на меньшие сроки. Например, уже летом регулятор обнаружил следующую тенденцию: с более длинных вкладов граждане деньги забирали (депозиты на срок от одного года до трёх лет сократились с начала года в 2,5 раза), а открывали чаще всего на срок от трёх до шести месяцев. Только за март средства на таких вкладах выросли относительно февраля в 14 раз – до 10 трлн рублей.

Очередь в одно из отделений Сбербанка 25 февраля 2022 года.Фото: Владимир Гердо/ТАСС

Очередь в одно из отделений Сбербанка 25 февраля 2022 года.Фото: Владимир Гердо/ТАСС

Чем для банков закончится год, будет зависеть от того, станут ли россияне переразмещать средства по мере того, как депозиты будут становиться всё менее выгодными. В начале 2022 года эксперты предвещали, что в текущем году средства граждан на рублёвых депозитах могут вырасти максимально за пять лет (на 10–15 процентов). Теперь это крайне маловероятно. Остаётся вопрос, сохранится ли хотя бы позитивная динамика. В Сбербанке настроены оптимистично. На днях первый заместитель председателя правления кредитной организации Кирилл Царёв сделал свой прогноз: объём средств россиян в российских банках в 2022 году вырастет на 3,5 процента.

В пользу жизнеспособности депозитов играют несколько факторов, говорит ведущий аналитик компании «Открытие Брокер» Андрей Кочетков.

– Во-первых, в настоящее время крайне невыгодно держать валютные счета, а в некоторых банках даже убыточно. Поэтому некоторые предпочитают конвертировать валюту на рублёвый депозит. Во-вторых, товарный рынок сейчас дефицитный, поэтому многие расходы заморожены. Эти средства также отправляются на рублёвые депозиты. И, наконец, возможности для инвестирования сегодня ограниченны – покупка зарубежных активов невозможна, российский фондовый рынок не всех удовлетворяет, облигации заметно выросли в цене. Так что депозит стал нормальной альтернативой. Немаловажно и то, что после первого шока доверие к банковской системе не потеряно, – заявил он «Октагону».

Валюта больше не нужна

Валютные депозиты действительно стали значительно менее популярными среди населения. По данным Центробанка, их доля только за июнь снизилась на 2,5 процентного пункта. По словам Кирилла Царёва, объём средств россиян в валюте в Сбербанке не превышает 10 процентов от общих сбережений физлиц. Выход из доллара и евро, которые традиционно были наиболее популярными у россиян иностранными валютами, объясняется как неуверенностью в возможности своевременного обналичивания, так и невыгодностью предложений.

Ставки по валютным депозитам не превышают в большинстве банков 1 процента годовых. Например, при размещении 1 тыс. долларов на трёхмесячном депозите в «Московском кредитном банке» (МКБ) по истечении срока можно будет заработать один доллар. Более выгодные условия предлагают в ВТБ – 4 процента годовых на три месяца. В пояснении к условиям вклада банк уточняет:

«Раньше доллар и евро считались более стабильными, чем рубль. В последнее время обстановка быстро и часто меняется, поэтому перед открытием счёта стоит проверить курс и динамику за несколько месяцев».

Немного приумножить сбережения в долларах и евро можно было бы, разместив сумму свыше 10 тыс. долларов, однако снять её уже не получится: как известно, до 8 марта 2023 года действуют ограничения ЦБ по снятию валюты, согласно которым получить доллары или евро возможно только при условии размещения на счёте до 9 марта этого года.

– Граждане не знают, что делать с евро и долларами. Процентов они не приносят, покупать товары за границей невозможно. То есть проблема в том, что валюту сейчас невозможно использовать как раньше, – добавляет Андрей Кочетков.

Прокси-доллар для россиян

Банки это прекрасно понимают и начали более активно предлагать желающим диверсифицировать свой портфель при помощи китайской валюты. Уже в 10 из 30 крупнейших по размеру активов банков можно открыть вклады в юанях. Однако ставки по таким депозитам крайне невысокие – до 1 процента. Немного более выгодные условия предлагают в МКБ (до 1,7 процента), «Альфа-Банке» и банке «Тинькофф» (до 1,5 процента).

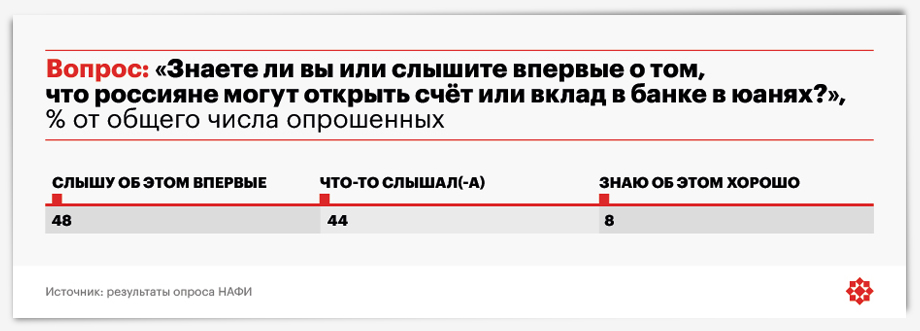

В августе Аналитический центр НАФИ провёл всероссийский опрос, в ходе которого выяснилось, что о возможности открыть вклад в юанях знают более половины россиян (52 процента опрошенных), однако при этом 44 процента респондентов признали, что владеют лишь поверхностной информацией. 48 процентов заявили, что слышат о такой возможности впервые.

©octagon.media, 2022

©octagon.media, 2022

Заместитель генерального директора Аналитического центра НАФИ Тимур Аймалетдинов, комментируя результаты исследования, отметил, что «россияне пока мало знакомы с китайской валютой и довольно осторожно подходят к таким банковским предложениям». Вместе с тем, по его словам, сегодня в общественном представлении совершенно нет однозначного понимания того, как будет меняться курс доллара и евро в ближайшее время, а это прямая предпосылка для выбора более стабильных и понятных форм сбережений. «Станут ли россияне относить к ним сбережения в юанях, мы увидим в самое ближайшее время», – заключил он.

©octagon.media, 2022

©octagon.media, 2022

Андрей Кочетков полагает, что перспективы юаня переоценивать не стоит:

– Юань – это чуть более плохой доллар. Он в большой степени привязан к американской валюте. Курс колеблется от 6,5 до 7,5 юаня за доллар, Народный банк Китая на протяжении долгих лет следит за тем, чтобы национальная валюта сильно от этих значений не отклонялась. То есть это такой прокси-доллар для наших граждан. Ставки по юаню положительные, но они приносят максимум 1–2 процента, если хорошенько поискать.

Впрочем, предположил собеседник, для кого-то, возможно, юань и станет альтернативой рублю, поскольку некоторые предпочитают размещать часть сбережений в иностранной валюте, полагая, что это более стабильный актив.

Турецкие мотивы

До конца года состоятся ещё три заседания Банка России по ключевой ставке, ближайшее – 16 сентября. Аналитики склоняются к тому, что снижение ставки продолжится. Глава ВТБ Андрей Костин в ходе Восточного экономического форума (ВЭФ) спрогнозировал, что в ближайшее время она снизится до 7,5 процента. Более того, по его мнению, есть предпосылки для снижения даже до 7 процентов. В то же время официальный прогноз по инфляции на конец года составляет 12 процентов. Такую цифру озвучил на заседании ВЭФ президент России Владимир Путин.

Таким образом, расхождение между доходностью по вкладам и официальным уровнем инфляции (который всегда значительно отстаёт от реальной, в частности продуктовой) в текущем году складывается значительное. Стоит ли в этих условиях рисковать и снижать ставку, вопрос спорный.

«ЦБ решил поиграть в турецкую денежную философию – снижать ставку до того, как ощутимо замедлится инфляция. Вероятность того, что ставка будет снижена 16 сентября, довольно высокая, хотя на рынке многие считают эту меру излишней».

Андрей Кочетковведущий аналитик компании «Открытие Брокер»

– ЦБ стоило бы взять паузу, потому что всё нормально работает, инфляция замедляется, реальные ставки кредитования гораздо ниже, чем ключевая ставка ЦБ РФ, – есть льготные и целевые программы для бизнеса. Условия для бизнеса сейчас гораздо лучше, чем год назад. Снижение же ударит по депозитам и накоплениям граждан, – уверен Андрей Кочетков.

Эксперт подчёркивает, что стабильная ставка сегодня – это для людей один из способов сохранять свои средства. Выгодные депозиты могут заставить их снять деньги с вкладов.

– Не стоит их провоцировать на потребление, тем самым ещё сильнее взвинчивая цены на дефицитном рынке. Это противоречило бы борьбе ЦБ с той же самой инфляцией, – предостерегает аналитик.