(Продолжение, начало тут)

Неприятно осознавать, что вся твоя жизнь умещается в один кризисный период, что твои личные взлёты и падения на самом деле фигуры высшего пилотажа в процессе свободного падения камнем вниз, но неприятие не меняет сути…

Алексей Кузьмин, профессор, член РАПК, эксперт в Университете Иннополис

После 1973 года колебание цен на нефть не превышало 2 долларов. На этот период приходится один из пиков прироста мировых запасов: Мексиканский залив, Северное море, Аляска и СССР (политика разрядки). Исламская революция в Иране разрушила уравнение. Модель перестала соответствовать «прошитым» в ней параметрам.

В 1979 году рынок одномоментно лишился 10 процентов продаж (7 млн баррелей в день). Скачок цен в номинале был сопоставим с 1973 годом, а реальный показатель превзошёл его почти вдвое. В 1974 году в пересчёте на покупательную способность доллара 2013 года средняя цена на нефть установила исторический рекорд – 54,74 доллара за баррель, в 1980-м она достигла 104,12 доллара за баррель (рекорд будет побит в 2008 году – 105,23 доллара за баррель).

Иранский скачок цен привёл к росту инфляции доллара до 13,29 процента (в 1974 году инфляционный след скачка цен на нефть был ниже – 12,34 процента). На каждый такой вызов Федеральная резервная система (ФРС) Соединённых Штатов всегда отвечала подъёмом эффективной процентной ставки. В 1974 году ставка ФРС в среднем по году составила рекордные для того времени 10,5 процента, а в 1981-м – 16,23 процента (в моменте ставку поднимали до абсолютного рекорда – 21,5 процента).

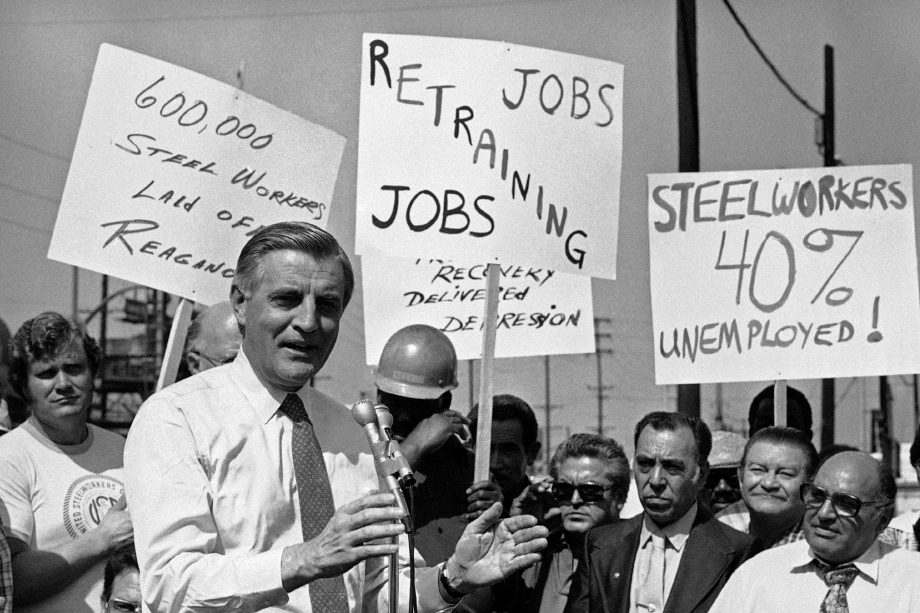

9 октября 1982 года. Митинг безработных сталелитейщиков на парковке завода «Бетлехем стил» в Верноне, Калифорния. В этот же день правительство США объявляет о самом высоком за последние 40 лет уровне безработицы.Фото: Wally Fong/AP/TASS

9 октября 1982 года. Митинг безработных сталелитейщиков на парковке завода «Бетлехем стил» в Верноне, Калифорния. В этот же день правительство США объявляет о самом высоком за последние 40 лет уровне безработицы.Фото: Wally Fong/AP/TASS

Подъём ставки ФРС вёл к рецессии и росту безработицы в Штатах (в 70-х – 9 процентов, в 80-х – под 11 процентов). Внутреннее производство деградировало (то, что делает сегодня ЦБ РФ), но процентная игра США (в отличие от России) имела смысл. Доллар не только платёжное средство (мировая стоимость), но и способ тезаврации (мировые сбережения). Дорогой доллар ведёт к деградации национальной промышленности, но наращивает финансовый потенциал ФРС Соединённых Штатов (приток капитала из других стран).

Фиаско рынка 1979 года (распад равновесия Парето) заставило США использовать на полную мощь базовую опцию матрицы – обратная связь цен на нефть и доллар (дорогой доллар – дешёвая нефть). Администрирование мировым рынком выросло, трансформация Штатов из центра мировой промышленности в центр мировых расчётов (проектный офис глобализации) ускорилась.

В 1981 году к власти в США «пришли наиболее реакционные силы мирового империализма во главе с Рональдом Рейганом» (цитата из советских газет). Рейган для нас до сих пор борец с «империей зла». В реальности «реакционные силы» пришли, чтобы окончательно порвать с кейнсианством и перейти к экономике предложения (supply-side economics) в том виде, в котором мы её сегодня знаем.

Принято считать, что в основе рейганомики лежал принцип классической либеральной философии laissez-faire (невмешательство государства в экономику) в его доктринёрском (экстремистском) понимании.

«Семь тучных лет» США (рост ВВП на 28 процентов в 1983–1990 годах) наблюдатели до сих пор связывают с резким снижением налогов. Оценка этого периода в бюджетных параметрах даёт принципиально иную картину.

С 1980 по 1990 год государственный долг Соединённых Штатов вырос в 3,5 раза – с 909 до 3206,3 млрд долларов (32,5 процента и 54,2 процента ВВП соответственно). Бюджетный дефицит – с 2 до 4 процентов ВВП (в абсолютном выражении – в пять раз). Иными словами, сокращение налогов не привело к прописанному в либеральных учебниках росту налогооблагаемой базы. Источником «тучных лет» был рост государственного долга.

США увеличивали потребительский спрос, наращивая уровень экспроприации грядущих поколений (рост глобального кредитного плеча). Делали то, что в рамках модели (общая кредитно-денежная система – общее целеполагание – общий центр принятия решений) запрещено делать России и другим странам, включая друзей-партнёров. Штаты формировали образ общего будущего.

Кредит не что иное, как план на будущее с зафиксированными целями и сроком исполнения (окупаемость). Принуждение к исполнению принятых на себя обязательств (гарантии) обеспечивает общественный контракт, правомочность которого определяет полномочия кредитора. Чем длиннее плечо кредита, тем дальше в будущее простирается план (срок окупаемости), тем выше риски и уровень внеэкономического принуждения.

Правомочность контракта (согласие общества на применение силы) и обеспечение кредита (материальный залог) – понятия неидентичные. Залог спасает кредитора от потерь (отчасти или полностью), но не гарантирует исполнения контракта. У будущего нет компенсации в настоящем. Контракт подразумевает не просто возврат кредита (игра с нулевой суммой), а его опережающий рост. И не рост процентов, а рост материальных активов, обеспечивающих расширение кредитного потенциала (горизонт планирования).

Перефразируя Конфуция, для соблюдения контракта можно пожертвовать залогом, но не правомочностью (общественное согласие). В национальном контуре правомочность обеспечивает государство, теоретически подотчётное обществу. Глобальный контракт обеспечивает межгосударственное соглашение, основой которого может быть либо бесспорный залог (золото, нефть) с учётом временных ограничений, либо силовой ресурс, проецируемый на всех участников контракта безвременно.

Embed from Getty Images

Подписав в 1944 году Бреттон-Вудские соглашения (на фото выше: 2 июля 1944 года. Министр финансов США Генри Моргентау выступает на конференции в Бреттон-Вудсе, основная цель которой – учреждение Международного валютного фонда), «свободный мир» признал США гарантом своего будущего со всеми вытекающими отсюда последствиями. В 1971-м гарант заявил о своём праве, а в 1973-м реализовал – привёл в полную боевую готовность войска в Европе без согласования с союзниками по НАТО. Так государство вступает в свои права, когда меняет кредитно-денежную политику без согласования с субъектами внутреннего рынка при нарушении бюджетного баланса.

1973-й наглядно показал, что наличие силового превосходства позволяет не только сохранить правомочность межгосударственной сделки при отказе от обеспечения своего долга (аннулирование залога), но и навязать его в качестве общего кредитного ресурса. В этом смысле «семь тучных лет» Штатов в 80-х были повторением пройденного в 70-х.

После фиаско рынка в 1979 году нефтяной аналог парадокса Триффина поставил перед гарантом глобального контракта жёсткую дилемму. Рецессия мировой экономики требовала восстановления производства (дешёвая нефть – дорогой доллар), а долговая модель роста – расширения глобального кредита (дорогая нефть – дешёвый доллар).

Рост нефтяных цен наращивал кредитное обеспечение (резервы под expected credit losses) и сокращал срок окупаемости (плечо кредита) в сочетании с наметившимся падением запасов, повышая тем самым релевантность прогноза (управляемость моделью). То есть снижал значимость силового ресурса, урезая полномочия (амбиции) гаранта общего будущего. Далее по Булгакову.

«Виноват, – мягко отозвался неизвестный, – для того, чтобы управлять, нужно, как-никак, иметь точный план на некоторый, хоть сколько-нибудь приличный срок. Позвольте же вас спросить, как же может управлять человек, если он не только лишён возможности составить какой-нибудь план хотя бы на смехотворно короткий срок, ну, лет, скажем, в тысячу, но не может ручаться даже за свой собственный завтрашний день».

Михаил Булгаковроман «Мастер и Маргарита»

С 1979 по 1986 год нефтяные цены вели себя вызывающе нерыночно. Эр-Рияд методично сокращал добычу в течение шести лет (ноябрь 1980-го – 10 414 млн баррелей в день, август 1985-го – 2340 млн баррелей в день). Ирак бомбил месторождения Ирана. Но цены, игнорируя падение добычи и рост политических рисков, медленно и неуклонно снижались (35,52 доллара за баррель – 1980-й, 27,01 доллара за баррель – 1985-й).

В логике товарного фетишизма такие нерыночные казусы принято объяснять термином «коррекция». Термин ничего на самом деле не объясняет, а лишь ставит новые вопросы о природе коррекции, ответ на которые неизменно уводит в сферу мотиваций.

С 1979 по 1985 год США играли в дорогой доллар, стягивали капитал со всего мира и наращивали госпрограммы, включая военные (рейганомика). Эффективная ставка ФРС в это время составляла в среднем 11,5 процента. Инфляция упала с 13,29 до 2,5 процента. Бюджетный дефицит достиг невиданных ранее 200 млрд долларов, а торговый – рекордных 150 млрд. Доллар по отношению к валютам стран G7 вырос на 80 процентов.

Высокая процентная ставка поднимала в рамках модели доллар по отношению к нефти, одновременно повышая значимость силового обеспечения. Торговый и бюджетный дефицит Соединённых Штатов рос, а профицитные Германия и Япония поддерживали модель, покупая дорожающий американский долг (трежерис). «Сберегали» прибыль от торговли с США, увеличивая общий долг (полномочия кредитора) и наращивая курсовую стоимость доллара. Повторялась ситуация, вызвавшая отказ Штатов от золотого фиксинга в 1971 году, но уже в нефтяном стандарте.

1971-й принято считать итогом рыночной (неосознанной) игры, хотя план Маршалла изначально был масштабным экспортом долга США под гарантии военного присутствия в Европе. Идентифицировать с «невидимой рукой» 1986 год (схожа не только симптоматика, но и алгоритм решения) наивно.

Практика первой рекомбинации была отрефлексирована, моторика модели осознана и институционализирована в формате G7 («картель потребителей нефти»). Пока нефтяной стандарт работал (рост запасов перекрывал добычу), модель обеспечивала рост кредита. В начале 80-х это стало невозможно.

Первые серьёзные работы об исчерпаемости нефти и необходимости выработки принципов «устойчивого развития» появились сразу после 1971 года. Базовым стал доклад Римского клуба «Пределы роста», вышедший в 1972 году. Следующий шаг будет сделан уже после второй рекомбинации – в 1987 году вышел доклад Гру Харлем Брундтланд (Gro Harlem Brundtland) «Наше общее будущее».

Без жёсткой привязки валют «свободного мира» к доллару нагрузка по обеспечению растущего глобального кредита (долг США) ложилась исключительно на американскую экономику. Это обстоятельство (необходимость диверсификации кредитной нагрузки) и стало причиной объявления нового крестового похода против «империи зла». СССР был далеко не главной целью.

Для обеспечения глобальной кредитной линии у США оставался только силовой ресурс. «Крестовый поход» поднял военный риски буквально до космического уровня (программа СОИ – звёздные войны). «Внезапная» угроза консолидировала «свободный мир» вокруг гаранта безопасности (существующая норма). Все совпадения с сегодняшним днём, разумеется, случайны.

22 сентября 1985 года пришедшие к власти в Соединённые Штаты «реакционные силы мирового империализма» завершили миссию. В нью-йоркском отеле «Плаза» главы ЦБ и министры финансов Великобритании, Германии, Франции, Японии и США подписали Plaza Accord. Все подписанты входили в состав «библиотечной группы» (создана после 1973 года, встречи проходили в библиотеке Белого дома).

Группа шла к этому дню начиная с 1981 года. Помимо серии неформальных встреч в библиотеке Рейгана, теме было посвящено два саммита G7. В основу «Плазы» легла декларация об экономическом восстановлении, которую Рейган озвучил 30 мая 1983 года на девятом саммите G7 в Уильямсбурге, штат Вирджиния (единственная международная встреча под председательством Рейгана).

22 сентября 1985 года. Представители пяти стран G5 в отеле «Плаза», в честь которого будет названо знаменитое соглашение, подписанное на этой встрече. Слева направо: Герхард Столтенберг (ФРГ), Пьер Береговой (Франция), Джеймс А. Бейкер III (США), Найджел Лоусон (Великобритания) и Нобору Такэсита (Япония).Фото: Mario Cabrera/AP/TASS

22 сентября 1985 года. Представители пяти стран G5 в отеле «Плаза», в честь которого будет названо знаменитое соглашение, подписанное на этой встрече. Слева направо: Герхард Столтенберг (ФРГ), Пьер Береговой (Франция), Джеймс А. Бейкер III (США), Найджел Лоусон (Великобритания) и Нобору Такэсита (Япония).Фото: Mario Cabrera/AP/TASS

Итогом подписания «Плазы» считается быстрая (50 процентов за два года) и управляемая, как в 1971 году, девальвация доллара. Подавалась девальвация, как и в 1971-м, в виде ревальвации валют стран «свободного мира», чьи центробанки согласились повысить (и впредь корректировать) свои процентные ставки. Необходимость согласованной кредитной политики (валютный сговор) облагородили идеей устойчивого развития и заботы о развивающихся странах (завоевание новых рынков).

«Плаза» положила конец мировому рынку как конгломерату страновых рынков. Валютный курс стала определять не конкурентность национальных экономик, а позиция (необходимость, задача) группы центробанков во главе с ФРС США, реализуемая через эмиссию и процентную ставку. Фактически валюты пяти системообразующих модель стран привязали к доллару.

Как в таких условиях работает теория о равновесной выгоде, показывает евро. Отсутствие курсовых возможностей и ёмкость немецкого долгового рынка превратили страны периферии ЕС в придаток к экономике Германии.

Другой пример – тесно завязанная на доллар кредитно-денежная система России. Профицитная страна вопреки законам рынка живёт в состоянии постоянного падения курса рубля, которое не стимулирует внутреннее производство согласно канону, а парализует его.

22 сентября 1985 года модель получила новый шанс на жизнь. Валюты «свободного мира» превратились в деривативы доллара (вторичный образ американских долговых обязательств). Долг Америки признали ликвидным, обеспечение под глобальный кредит нарастили, план построения общего будущего ратифицировали.

Привязав свои валюты к доллару, G7 («картель потребителей нефти») де-факто признала нефть эквивалентом мировой стоимости, а доллар – её эксклюзивным амбассадором. В 1986 году США создали новую реальность – виртуализировали эквивалент, лишили доллар товарного содержания, привязав его к «бумажной нефти».

Долги прошлого потеряли всякое содержание. Кредитное плечо стало возможным продлевать за счёт бесконечного роста объёма торгов «бумажной нефтью» без роста цен на реальную нефть. Модель в буквальном смысле повисла на честном слове главного брокера.

Объём запасов нефти потерял видимое (подчеркну – видимое) значение. Саудовская Аравия провела «аттракцион всемирной щедрости», накануне которого Эр-Рияд посетил глава ЦРУ США Уильям Кейси, где встретился с королём Фахдом ибн Абдул-Азиз Аль Саудом.

Предкризисные американо-саудовские встречи стали традицией после секретного договора о приоритете Standard Oil of California на аравийскую нефть, лишившего шансов Германию, Японию и Италию, что стало реальной причиной Второй мировой войны.

Договор был пролонгирован после войны в 1945-м (Quincy-пакт) и в 1975-м после отказа от золотого фиксинга доллара и нефтяного эмбарго (соглашение Генри Киссинджера о хранении королевских авуаров в банках США).

Кто предупреждён, тот вооружён. «Бумажный рынок» и управляемая коррекция валютных курсов предоставили уникальные возможности по манипулированию доходами будущего. Вместе с демпинговой кампанией Эр-Рияда ФРС США стала снижать ставку, а «библиотечная группа» после повышения своего курса валют в 1985 году дополнительно провела долларовые интервенции на общую сумму в 10 млрд.

Роль второй резервной валюты тогда выполняла иена, которая в итоге выросла по отношению к доллару на 60 процентов. Тот, кто знал про демпинг и девальвацию доллара заранее, мог заработать огромные деньги, переведя свои авуары с долларовых счетов в иены. Игра естественно возможна, только если администратор счетов не заметит очевидный инсайд.

К середине 80-х рынок технологически был готов к переходу на «бумажное» ценообразование. Спот достиг 55 процентов рынка; объём реализуемой трейдерами (финансовые посредники зарабатывают как на росте цен, так и на их падении) нефти превысил 50 процентов; доля ОПЕК упала с 52 до 28 процентов. Размыли долю ОПЕК Мексиканский залив, Аляска, Северное море и разрядка. Экспорт нефти СССР к 1989 году вырос почти вдвое (67 и 127,3 млн тонн).

Технология всегда субъектна (используется кем-то и в чьих-то интересах). Без «Плазы» мировой рынок ждал либо дикий рост цены нефти, либо – цены доллара. Оба варианта означали конец глобализации (гибель модели). Валютный союз распределил «издержки» низких цен между участниками «картеля потребителей нефти», а фьючерсное ценообразование позволило и далее наращивать кредитное плечо.

Мексиканская государственная нефтегазовая компания Pemex в 1986-м первой из всех привязала цену добываемой нефти к «бумажному рынку».Фото: Zuma/TASS

Мексиканская государственная нефтегазовая компания Pemex в 1986-м первой из всех привязала цену добываемой нефти к «бумажному рынку».Фото: Zuma/TASS

Союз нефти и доллара оформят прямым контрактом. Goldman Sachs, Morgan Stanley и Мексика (Pemex) договорятся о сделке (Hacienda hedge), которая станет самой крупной и самой закрытой на рынке «бумажной нефти» (таковой и остаётся). Позже к сделке стали допускать другие банки (Barclays, JPMorgan Chase, Deutsche), но их круг определяет не размер авуаров. Например, Societe Generale, UBS или Credit Suisse никогда не попадали в число избранных. Критерий отбора несчитаемый (обусловлен политически).

Большинство экспертов оценивают Hacienda hedge в логике товарного фетишизма: цена нефти по году падает ниже захеджированной – Pemex получает премию к рынку (сверхприбыль), поднимается выше – выигрывают банки (Pemex выгоду упускает). В 1986-м Pemex первой из всех компаний привязала цену добываемой нефти к «бумажному рынку», где Hacienda hedge играет роль ориентира для крупных игроков.

Логика мотиваций здесь вновь ставит неприятный вопрос: если сделка рыночная (честная ставка), почему она закрытая? В логике мотиваций сделка видится как страховой полис, ежегодно выписываемый банками США. У Pemex до недавних пор не было своей нефтепереработки, почти вся нефть шла в Америку. Сделка по факту гарантирует цену сырья для американских НПЗ.

Pemex от сделки не выигрывает и не проигрывает, а получает гарантированную выручку независимо от ценовых скачков.

Старший экономист МВФ Фабиан Валенсия считает, что сделка помогает Мексике «платить по суверенному долгу на 30 базисных пунктов меньше». Вторая сторона сделки (реально первая) определяет движение капитала на фондовом рынке и проиграть тоже не может. Базовая ставка участникам Hacienda hedge известна, а игра идёт весь год (одной сделкой не ограничивается).

Обе стороны сделки делают всё, чтобы информация за стены Secretaria de Hacienda y Credito Publico (министерство финансов Мексики) не выходила. Фактически сделка – картельный сговор, но на качественно ином уровне (соединяет два параметра, создавая новый контекст). Сделка выводит рынок товарной нефти США из-под рисков, обеспечивая свободу игрокам «бумажного рынка». Goldman Sachs и Morgan Stanley в неформальной среде называют нефтеперерабатывающими заводами Уолл-стрит.

Казалось, фьючерс открыл безграничные возможности роста глобального кредита без роста цен, породив феномен постиндустриальной (транзакционной) экономики. Дело в том, что низкая цена на нефть лишает ресурсные страны инвестиционного потенциала. Наращивать добычу они могут только за счёт средств, привлекаемых с финансовых рынков, наращивая тем самым возможности (экономическая власть) кредитора.

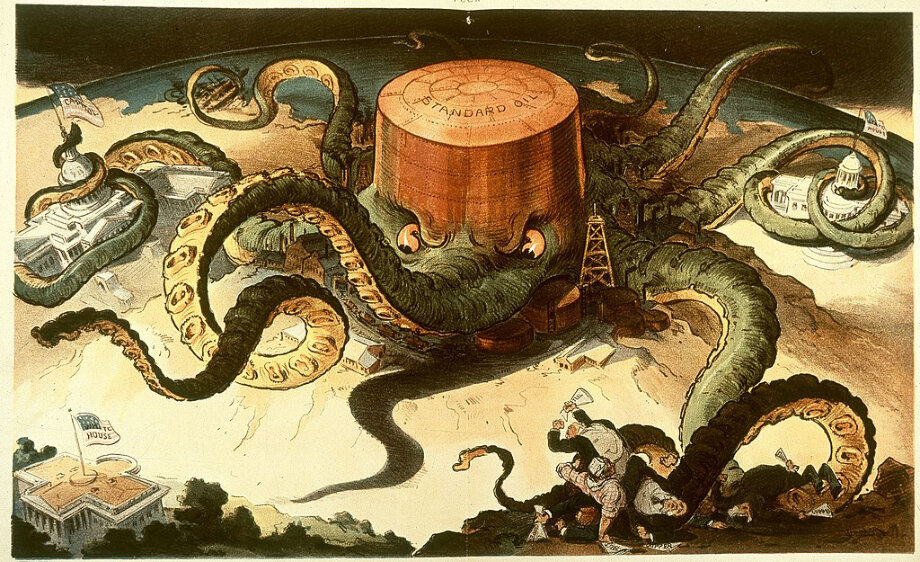

В 1986 году трансформации подвергся механизм распределения природной ренты, разработанный Джоном Дэвисоном Рокфеллером во время становления Standard Oil. Назвал он его большой встряской, а выглядел механизм следующим образом. Рынок разогревается по образцу золотой лихорадки, в добычу приходят новые игроки, цены рушатся, Standard Oil за бесценок скупает скважины и возвращает цены на исходный уровень.

Компания Джона Рокфеллера Standard Oil к концу XIX века стала практически монополистом в добыче нефти. Но в 1909 году федеральный суд США предписал распустить компанию, обвинённую в заговоре с целью ограничения свободы торговли.Иллюстрация: Keppler, Udo J

Компания Джона Рокфеллера Standard Oil к концу XIX века стала практически монополистом в добыче нефти. Но в 1909 году федеральный суд США предписал распустить компанию, обвинённую в заговоре с целью ограничения свободы торговли.Иллюстрация: Keppler, Udo J

Вместе со Standard Oil механизм не умер. Большая встряска 1973 года вскрыла Северное море, Мексиканский залив и Аляску (подготовка рынка «бумажной нефти»). Встряска (рост в 1999–2014 годах) породила сланцевое чудо и СПГ-индустрию (почва для рынка «бумажного газа»). Встряска накануне украинских событий разгоняла зелёную энергетику (формирование нового «бумажного рынка»).

После каждой встряски рынок впадал в анабиоз. После становление монополии Standard Oil (1895-й) цена стояла возле 2 долларов за баррель более 70 лет. После 1973-го колебания цены в течение пяти лет (до иранской революции) не превышали 2 долларов за баррель в обе стороны. После 1986-го среднегодовая цена 14 лет (до 1999 года) плавала в диапазоне 15–20 долларов за баррель.

Каждая рекомбинация устанавливала новые правила доступа к главному ресурсу роста мировой экономики. Правила эти определённый срок устраивали сложившийся круг ключевых игроков, модель работала. Менялся паритет сил внутри круга вовлечённых или менялся (расширялся) сам круг, правила требовали пересмотра (наступал кризис).

Рекомбинацию 1971–1973 годов (переход от картеля к «бумажному рынку») вызвал экономический подъём Европы (изменение паритета). Новая «нефтяная субъектность» – национально-освободительные движения стран Ближнего Востока (де-факто выдавливание Англии) с последующей национализацией добычи (мнимое расширение круга игроков) – была не причиной, а следствием (условие нового регламента).

Рекомбинация 1985–1986 годов (запуск рынка «бумажной нефти») мотивировалась совместным участием в борьбе с «империей зла» (необходимость валютного союза). Деиндустриализация СССР и стран социализма высвободила дополнительные объёмы нефти (рост кредитного плеча), но причиной, как и в 1971–1973 годах, был экономический рывок Германии и Японии (изменение паритета).

Причиной обеих рекомбинаций было ослабление (на грани потери) роли США как регулятора глобального кредита (гарант общего будущего), а стартом служил сознательный подрыв равновесия самим «регулятором».

Целью каждой рекомбинации было стремление удержать управляющую функцию (уравнять амбиции и возможности), не допустить обрушения будущего (вернуть модели прогнозируемость).

В 2000 году ворота в будущее закрылись. Бесконечный, казалось, рынок «бумажной нефти» оказался конечен. Крах СССР обрушил «цену страха» (силовое обеспечение кредита), растущий глобальный долг стал требовать осязаемого обеспечения. Точно так же, как это было накануне отказа США от золотого фиксинга.

В 2000-м нефть пошла вверх, достигнув к июню 2008-го исторического максимума как в номинальном выражении – 147 долларов за баррель, так и в реальном – более 100 долларов. По экспоненте вместе с ростом товарных цен росла ёмкость рынка «бумажной нефти» и его объём (количество операций в единицу времени).

В 2008-м наступило очередное фиаско рынка. Китай, Индия и Бразилия отказались вскрывать свои кредитно-денежные системы (провал Дохийского раунда переговоров ВТО) для игр глобального финансового рынка. Краски уже нарисованной картины будущего внезапно поплыли, круг игроков расширился. Модель в третий (причины Первой и Второй мировых войн в рассматриваемый период не входят) раз «хватил инсульт» (фиаско рынка).

Фиаско рынка определяют как аллокацию ресурсов – дезориентация рыночного механизма распределения эффектов роста с непредсказуемыми и непоправимыми (для кого?) результатами. «Устраняются негативные (для кого?) результаты действий рынка административным способом» (изменение правил). То есть кризис всегда управленческий (субъектная недостаточность), даже если он экономический.

Продолжение следует.

Автор – доцент Финансового университета при Правительстве России.