Банковский сектор в прошлом году заработал 3,3 трлн рублей чистой прибыли. Цифра не просто большая – это самый высокий уровень за всю историю наблюдений. Совокупный финансовый результат по сравнению с убыточным 2022 годом увеличился более чем в 16 раз. В текущем году, как ожидает Центробанк, показатель может обновить рекорд. Банки, испытавшие серьёзный стресс в 2022 году, явно открыли новый источник роста. В его роли выступило беднеющее население.

Результат работы банков нельзя объяснить ослаблением санкционного давления, ведь 23 февраля под ограничения попала Национальная система платёжных карт, которая выступает оператором российских карт «Мир». Как не найти причину и в повышении благосостояния россиян: несмотря на скромный подъём в 2023 году (4,8 процента), реальные располагаемые доходы населения не вернулись к показателям 2013 года. В долларовом выражении за последние 10 лет они сократились более чем вдвое.

Средства граждан на счетах в кредитных организациях повысились на 19,7 процента (или на 7,4 трлн рублей – до 44,9 трлн рублей), но это может говорить о том, что речь в значительной мере идёт о теневых доходах. Недаром Росстат осенью прошлого года заявил о готовности потратить почти 12 млн рублей на изменение методики оценки доходов, расходов и сбережений россиян – всё ради фиксации доходов в «неформальном секторе экономики».

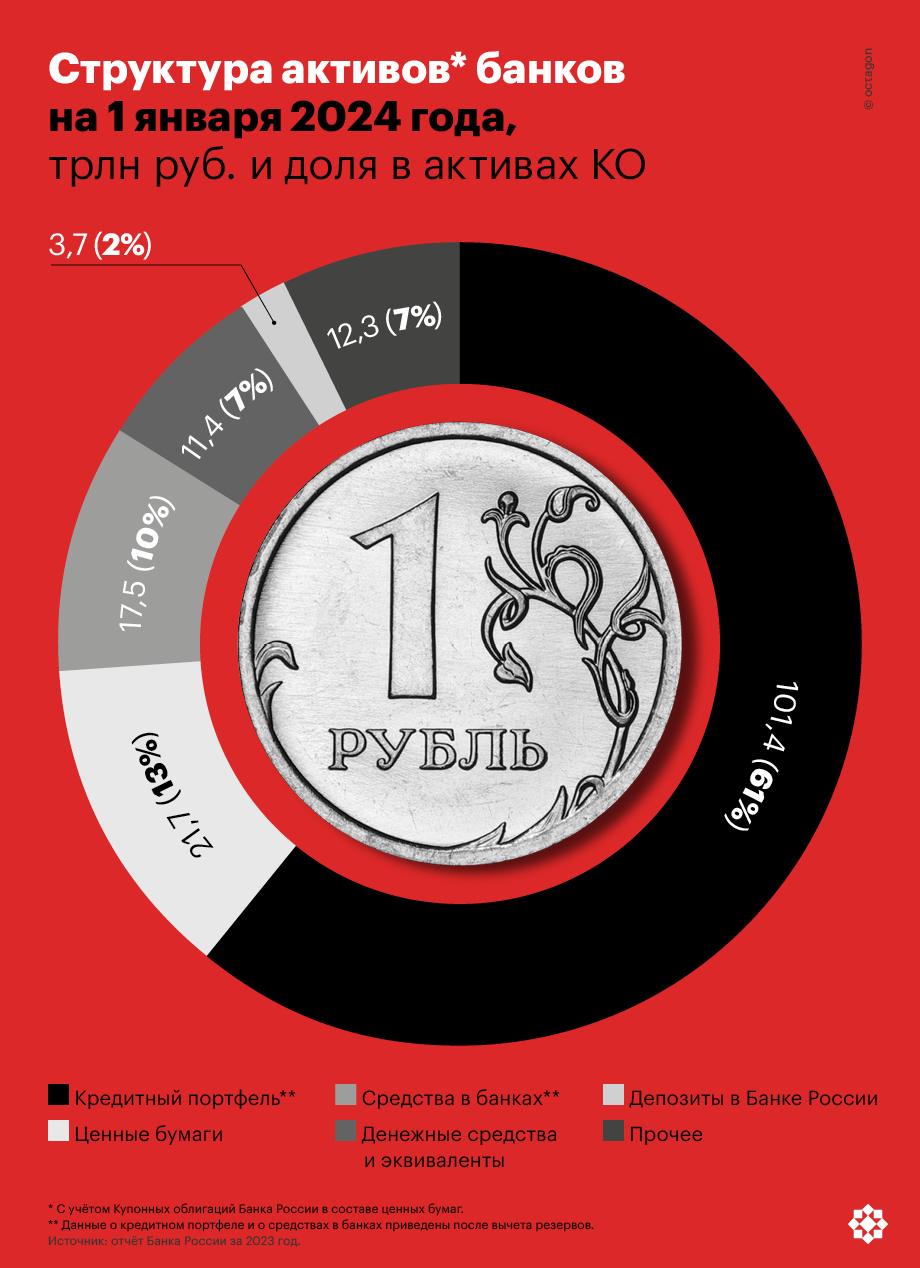

Ответ на вопрос об источнике роста банков найдут те, кто проявит настойчивость в изучении сайта Банка России. Они обнаружат, что предшествовавшее 2023 году десятилетнее падение реальных располагаемых доходов населения – это не только проблема социально-экономического блока Правительства, но и весьма солидный источник прибыли для государственных банков. Они формируют основную часть своих активов за счёт кредитов, и подъём кредитования по итогам 2023 года был рекордным.

Структура активов банков на 1 января 2024 года.©octagon.media, 2024

Структура активов банков на 1 января 2024 года.©octagon.media, 2024

Чистые процентные доходы выросли на 2 трлн рублей благодаря увеличению кредитного портфеля и ставок. Причём «наращивание потребительского кредитования происходило во многом за счёт заёмщиков с уже высокой долговой нагрузкой», говорится в отчёте ЦБ РФ за 2023 год.

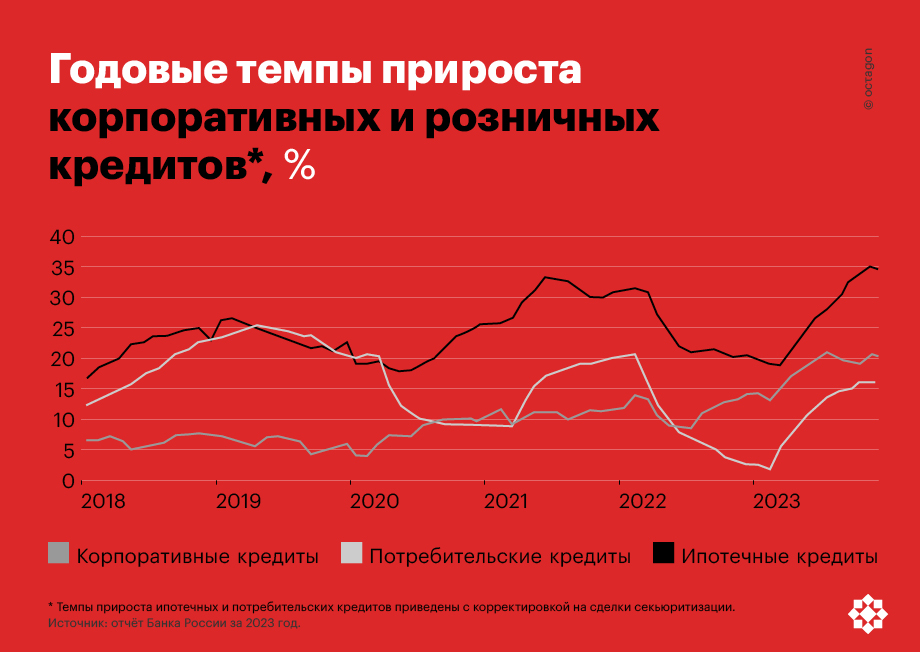

Годовые темпы прироста корпоративных и розничных кредитов.©octagon.media, 2024

Годовые темпы прироста корпоративных и розничных кредитов.©octagon.media, 2024

Из графика Центробанка следует, что большая часть прироста – розничное кредитование (ипотека и потребительские кредиты), то есть выдача денег населению в долг. Ввиду масштабного отзыва лицензий у небольших банков в последнее десятилетие речь идёт о наиболее крупных и прежде всего государственных банках, перечисляющих дивиденды в бюджет (только в случае Сбера это 375 млрд рублей).

Наиболее прибыльным в абсолютном выражении банком стал Сбер. Финансовый результат за год – рекордные 1,5 трлн рублей, процентный доход – 2,33 трлн рублей. Это практически в пять раз больше показателя 2022 года. Стартовая страница именно его сайта первым делом предлагает кредитные карты и «кредит на любые цели», и именно ему принадлежит около половины рынка кредитования физических лиц в стране.

Второй в рейтинге по объёму прибыли – ВТБ (более 60 процентов принадлежит государству), который за последний год заработал 430 млрд рублей. В 2022 году он показал 667,5 млрд убытка. Источник такого роста банк также не скрывает – это снова прежде всего процентные доходы, которые повысились в 2,4 раза по сравнению с 2022 годом.

То есть население, подгоняемое инфляцией, несмотря на поэтапно выросшие с середины 2023 года ставки по кредитам, компенсирует падение доходов (реальных располагаемых – тех, что остаются после обслуживания кредитов) за счёт новых и новых банковских займов, закрывая старые долги новыми.

Зарабатывает на этом через шаг государство, заявляющее безусловным приоритетом борьбу с бедностью, но всё более масштабно выдающее гражданам деньги в долг.

«Рынок ипотечного кредитования демонстрировал признаки перегрева: темп прироста составил 34 процента», – сообщил в своём отчёте Центробанк в конце марта. И это при всех заявленных регулятором мерах ужесточения денежно-кредитной политики и так называемого макропруденциального регулирования – действий, направленных на ограничение выдачи займов закредитованным лицам.

С учётом озвученных Сбером и ВТБ планов по поддержанию/росту текущих финансовых результатов в каждом последующем году находить незакредитованных заёмщиков среди граждан этим банкам будет всё сложнее. Чтобы реализовать свои намерения по наращиванию показателей и выдать кредиты, придётся идти на повышенные риски. Здесь нельзя не вспомнить о том, что прибыль банков уже делала резкие скачки, – один из таких эпизодов произошёл в июне 2008 года. Тогда совокупная прибыль банковского сектора за первые полгода увеличилась на 111,4 процента и тоже была основана на расширении кредитных операций.

Банкам придётся идти на повышенные риски, чтобы достичь запланированных результатов.Фото: Дмитрий Рогулин/ТАСС

Банкам придётся идти на повышенные риски, чтобы достичь запланированных результатов.Фото: Дмитрий Рогулин/ТАСС

С июня 2008-го начался обвал фондовых индексов, которые далее устанавливали уже другие рекорды – ничем хорошим ни экономистам, ни гражданам они не запомнились. В сентябре 2008 года наступил полномасштабный спад, начавшийся в США как «кризис плохих ипотечных долгов», – один из самых масштабных в истории мира и постсоветской России, на два года отправивший российскую экономику в рецессию.

Как известно по опыту КНР, которая сначала стала всемирной фабрикой, а после победы над бедностью в 2019 году и подорожания труда сместила фокус на внутренние факторы роста, бедность – источник дешёвой рабочей силы. Насколько можно судить по факторам роста отечественного банковского сектора, ещё и прибыли государственных кредитных организаций.