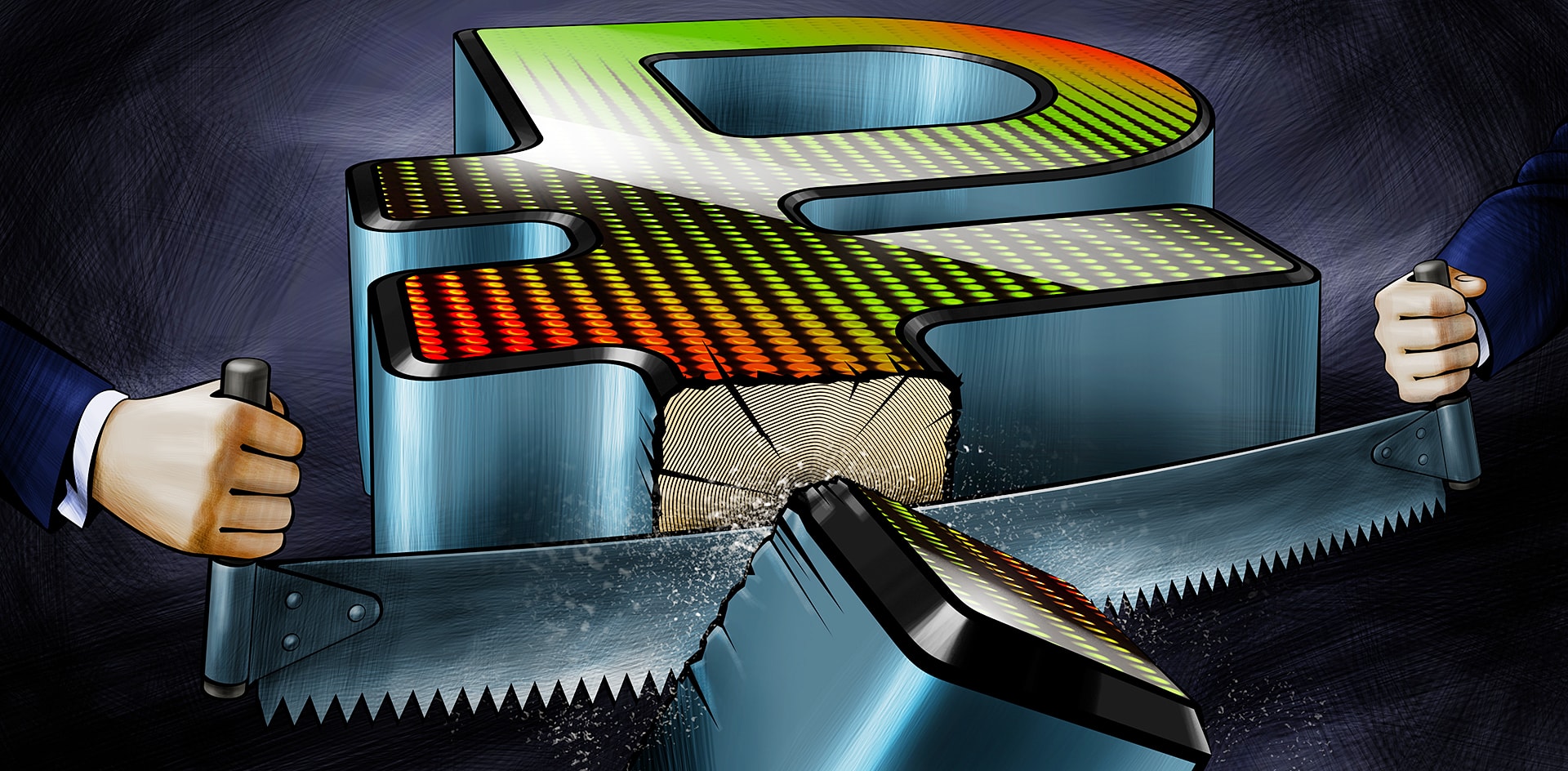

Российский Центробанк может реализовать ещё один коммерческий проект – выпуск цифрового рубля. Хотя для потребителей цифровой рубль ничем не будет отличаться от привычного деревянного – регулятор обещает расцвет инноваций и новых технологий.

«Если процесс невозможно остановить, его нужно возглавить» – похоже, этим принципом руководствовался наш Центробанк, составляя доклад «Цифровой рубль».

Презентация красиво свёрстана и изобилует словами и выражениями вроде «инновация», «криптовалюта», «потребительские свойства», «в интересах общества» и им подобными, из чего становится понятнее, кто же всё-таки постоянно посещает выступления Тони Роббинса. В общем и целом руководство российского ЦБ предлагает в пику западным биткоинам и эфирам выпускать отечественный цифровой рубль – такое вот импортозамещение.

Как обещает в докладе регулятор, майнить (вернее, осуществлять эмиссию) новый цифровой актив будет сам Центробанк, не доверяя этот ответственный процесс компьютерщикам с криптофермами в гаражах. Регулятор подчёркивает, что цифровой рубль будет обращаться так же, как и обычные рубли: валюты будут абсолютно равноценными и эквивалентными друг другу.

То есть фактически ни о какой новой государственной криптовалюте нет речи. Более того, Центробанк в отчёте критикует это буржуйское изобретение: всякие биткоины – это совсем не деньги, так как при их майнинге «нет надёжного гаранта, обеспечивающего легитимность и надёжность их создания и использования». Кроме того, пользуясь криптой, можно рано или поздно подпасть под статью об отмывании и финансировании терроризма. Поэтому, мол, если хотите пользоваться цифровой валютой, то пользуйтесь той, чьё «устойчивое функционирование в интересах граждан и бизнеса обеспечивается государством в лице центрального банка», призывает ЦБ. Иными словами, если вас не устраивает российский деревянный, пользуйтесь таким же, который будет иметь всё те же самые свойства и ценность, что и деревянный, но с приставкой «цифровой». И в особом электронном кошельке.

Фактически ЦБ предлагает выпускать ещё один рубль, который ничем не будет отличаться от того, что есть сейчас. Разница, если верить докладу, только в том, что при расчёте цифровыми рублями торговые точки будут получать меньше информации о покупателе, чем при расчёте обычными. Зато будут находиться под более пристальным контролем финразведки и налоговой службы.

Ещё в своём докладе ЦБ обещает, что благодаря цифровому рублю станет возможной реализация с его помощью «умных контрактов» (когда деньги автоматически списываются со счёта после выполнения заранее оговорённого алгоритма), однако тут мы вынуждены разочаровать сотрудников регулятора: так как единственным эмитентом цифрового рубля будет сам ЦБ, реализации блокчейн-технологии, на которой построены все классические криптовалюты, не предполагается, а именно она является ключевой и для «умных контрактов».

Единственным реальным преимуществом (почему-то не описанным в докладе) может стать то, что цифровой рубль способен повысить скорость операций и снизить их стоимость как для банков, так и для клиентов.

Интересно, что доклад Центробанка появился после того, как свою криптовалюту, сберкоин, презентовал Сбербанк. В отличие от наполеоновских планов ЦБ, сберкоин нужен госбанку для вполне утилитарных нужд – трансакций внутри экосистемы Сбера. Кроме того, как заявлял зампред правления Сбербанка Анатолий Попов, эта технология «позволяет любым компаниям разрабатывать свои блокчейн-приложения и создавать смарт-контракты». В качестве пилота запущен проект с компанией S7 по продаже авиабилетов для корпоративных клиентов. Теперь агенты по продаже билетов S7, у которых есть счета в Сбере, смогут мгновенно производить расчёты через смарт-контракты с помощью токенов. В случае с авиабилетами скорость расчётов по сделке увеличится с 10 дней при стандартной процедуре (письма, сверка, перевод средств) до 20 секунд.

Плюсы для Сбера тут очевидны: сберкоин может обеспечить заинтересованным компаниям мгновенные и безопасные расчёты между собой. При этом реальные рубли не покидают его экосистему, и он получает бесплатную ликвидность, а также комиссионный доход.

Фактически Центробанк заявил о проработке уже внедряемого им технологического решения, только без блокчейна и других примочек. Аналогичная схема была провёрнута с Системой быстрых платежей: регулятор просто взял технологии своего поднадзорного и реализовал их в конкурирующем с ним коммерческом проекте. А потом с помощью законодательных поправок ещё и заставил Сбер присоединиться.

Наверное, для потребителей хорошо, когда на рынке есть конкуренция как среди платёжных систем, так и среди цифровых валют. Однако вызов крупнейшему банку страны почему-то делает регулятор – институт, который должен заниматься управлением и контролем рынка. Но вместо этого ЦБ больше интересуют коммерческие проекты. А что? Выпустить некий цифровой рубль значительно проще, чем управлять курсом деревянного.